自社株式とは、同族会社のオーナー社長やその一族が所有する株式のことをいいます。取引相場のある上場株式は、取引所の株価という客観的な数字で株価を評価することができますが、中小企業のような上場していない会社の株価を評価する場合、客観的な数値がありません。

この自社株をどのように評価するかというと、国税庁が作成している「財産評価基本通達」の「取引相場のない株式等の評価」に基づいて評価することになります。非上場株式の評価方法を定める財産評価基本通達では、取引相場のない非上場株式を規模に応じて大会社・中会社・小会社に区分し、区分に応じてそれぞれに即した評価方式を定めています。

なお、事業承継において自社の株価評価の方法を知っておく理由は以下の通りです。

① 株価対策を講じる必要性を把握する

② どの部分で対策を講じることで効果が出るのかを把握する

自社株式の評価額を知ってこそ、後継者が自社株式を買い取ることが出来るのかという部分を把握することが可能となります。株価算出の必要性を感じていただければと思います。

非上場株式の株価評価の方法

非上場株式の株価評価の方法は原則以下のステップによって行われます。

①評価方式

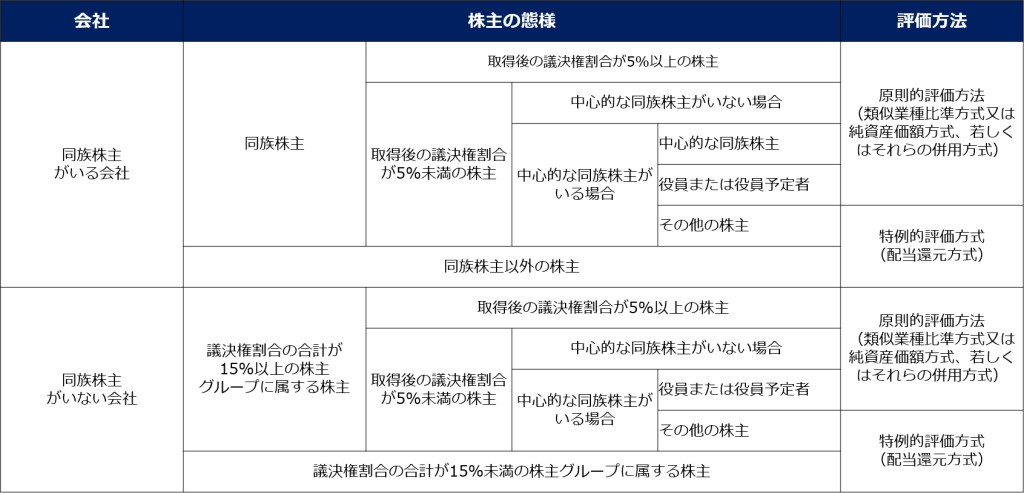

まずは、下記の図で自社の株式の状況を照らし合わせ評価方法を確認してください。

※特例的評価方式(配当還元方式)になった方は③の最後の方にある配当還元方式の計算式までお進みください。

「同族株主」

課税時期における評価会社の株主のうち、株主の1人及び上記①、②が保有する議決権の合計数が評価会社の議決権総数の30%以上である場合におけるその株主及びその同族関係者

「同族関係者」

以下①、②などが一般的にあてはまりやすい項目になります。

① 株主の親族:「配偶者」及び「6親等内の血族」、「3親等内の姻族」

② 株主(上記①の親族も含む)の1人が「その他の会社」の株式を議決権総数の50%以上有している場合における「その他の会社」

「中心的な同族株主」

課税時期における評価会社の株主のうち、株主の1人及び上記①、②が保有する議決権の合計数が評価会社の議決権総数の25%以上である場合におけるその株主及びその同族関係者

「中心的な株主」

課税時期における同族株主のいない評価会社で、株主の1人及び上記①、②が有する議決権の合計数が評価会社の議決権総数の15%以上である場合におけるそのグループのうち、単独で評価会社の議決権総数の10%以上の議決権を有している株主

②会社規模の確認

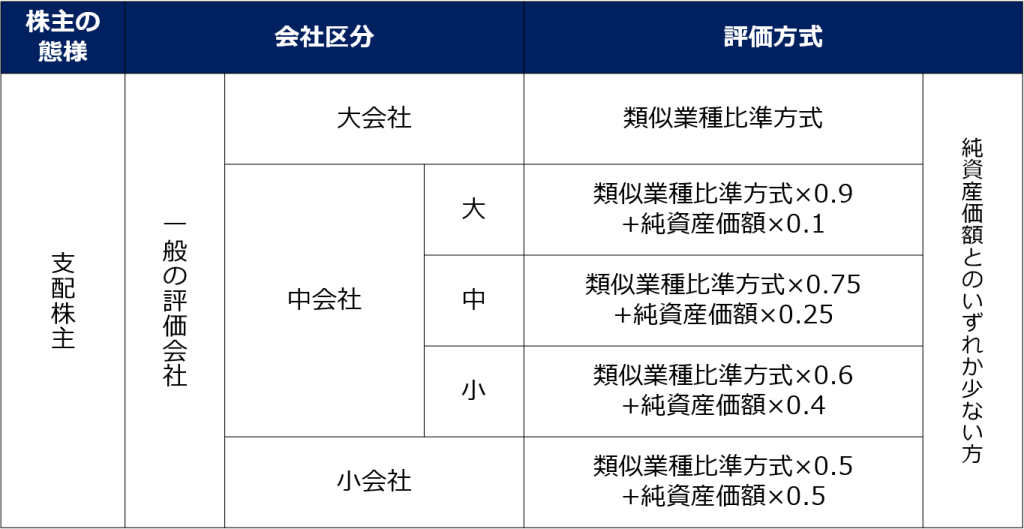

次に自社の会社規模の確認を行います。

会社規模は、大きく5つに分けられており、大きい規模の会社から、「大会社」「中会社の大」「中会社の中」「中会社の小」「小会社」となっています。これにより、『類似業種比準価額方式」か『純資産価額方式』か、あるいは『この2つの折衷方式』の折衷割合を決めることになります。

一つ目の基準が従業員が70人以上いるかどうかとなっており、70人以上であれば自動的に大会社として判定されます。二つ目の基準が‘‘純資産価額”と“従業員数”の関係で選んだ会社規模です。そして、この会社規模と今度は取引金額基準つまり売上高の規模によって判定した会社規模を比較していずれか大きい方の会社規模で判定するという手順を取ります。

従業員を加味した総資産基準

| 卸売業 | 小売り・ サービス業 | それ以外 の会社 | 69人以下35人超 | 35人以下20人超 | 20人以下5人超 | 5人以下 |

| 20億円未満~ 4億円以上 | 15億円未満~ 6億円以上 | 15億円未満~ 6億円以上 | 中会社の大 | 中会社の中 | 中会社の小 | 小会社 |

| 4億円未満~ 2億円以上 | 6億円以上~ 2.5億円以上 | 6億円以上~ 2.5億円以上 | 中会社の中 | 中会社の中 | 中会社の小 | 小会社 |

| 2億円未満~ 7千万円以上 | 2.5億円未満~ 4千万円以上 | 2.5億円未満~ 5千万円以上 | 中会社の小 | 中会社の小 | 中会社の小 | 小会社 |

| 7千万円未満 | 4千万円未満 | 5千万円未満 | 小会社 | 小会社 | 小会社 | 小会社 |

取引基準額(売上高)

| 卸売業 | 小売り・サービス業 | それ以外の会社 | 会社規模区分 |

| 30億円未満~7億円以上 | 20億円未満~5億円以上 | 15億円未満~4億円以上 | 中会社の大 |

| 7億円未満~3.5億円以上 | 5億円未満~2.5億円以上 | 4億円未満~2億円以上 | 中会社の中 |

| 3.5億円未満~2億円以上 | 2.5億円未満~6千万以上 | 2億円未満~8千万円以上 | 中会社の小 |

| 2億円未満 | 6千万円未満 | 8千万円未満 | 小会社 |

③該当する評価方式の計算方法

②の表から会社規模によって、『類似業種比準価額方式』か『純資産価額方式』か、あるいは『この2つの折衷方式』の折衷配分かがわかります。なお折衷配分は、下表のようになっており大会社だと類似業種比準価額方式を100%採用でき、以後、規模が小さくなるにつれ、中会社の大が90%、中会社の中が75%、中会社の小が60%、小会社が50%となり、類似業種比準価額方式を採用できる割合が低くなっていきます。

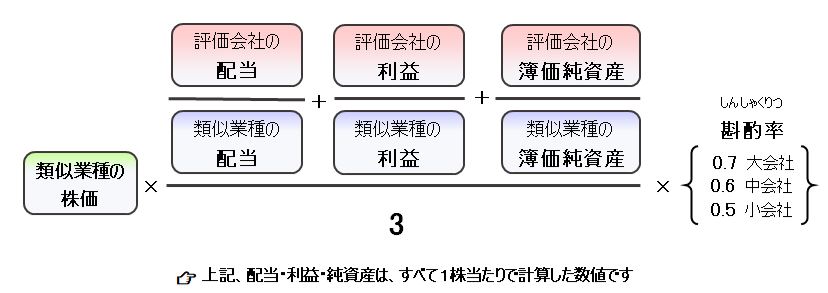

類似業種比準価額方式

『類似業種比準価額方式』は、相続税を算出するために非上場株式の株価を計算する方法のひとつです。本来、株式の価値は、資産から負債を差し引いた純資産の額を株式数で割って評価されます。しかし、純資産の額を使うと株式の価値が高く評価され、相続税が高くなってしまうことがあります。

類似業種比準方式は市場で価格が決まる上場企業の株価を参考にしているため、実態に見合った評価ができます。また、純資産で評価するより株式の価値が低くなる傾向があります。

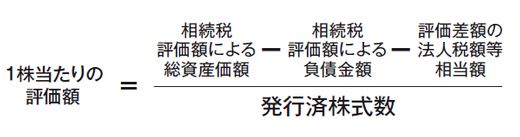

純資産価額方式

『純資産価額方式』は、資産を時価評価し直したうえで、負債を引いたいわゆる時価純資産に着目した株価算定方式です。

つまり、過去から現在までの資産の蓄積に着目します。そうすると、過去はすごく儲かったため、土地購入、株式投資、保険積立をすることで節税対策をしていましたが、最近は業績が落ち込んで赤字体質になっているというケースが多く、業績は悪いが株価は高いという逆転現象がよく起きてしまいます。

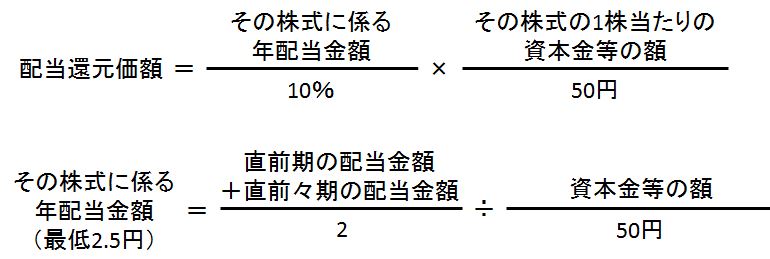

(参考)配当還元方式

『配当還元方式』は過去2年間の平均配当金額を10%の利率で還元して、元本である株式の価額を求めようとする方式です。 同族株主以外の株主及び同族株主のうち一定の少数株式所有者が取得した株式については、会社の規模にかかわらず、配当還元価額という特例的評価方法によって評価をします。

財産評価基本通達ではこのような複雑な算式となっていますが、この算式を分解して整理してみると、直前2期の1株当たり配当金額が一定の場合には、以下の価額となります。

配当還元価額=1株当たり配当金額×10倍

言い換えると、配当還元価額とは、10年分の配当金額の価値を表していると言えます。

なお、思いのほか配当還元価額が高い場合には、1株当たり配当金額を引き下げることにより、配当還元価額を下がることが可能となります。